Com a Reforma Tributária, o Brasil passará a ter um IVA (Imposto sobre Valor Adicionado) Dual, composto pela CBS (Contribuição sobre Bens e Serviços), federal, e pelo IBS (Imposto sobre Bens e Serviços), de estados e municípios. O IVA é utilizado em 174 dos 193 países reconhecidos pela ONU e é internacionalmente reconhecido como o melhor modelo tributação do consumo.

A reforma cria também o Imposto Seletivo (IS), federal, e de caráter regulatório, como medida de desestimulo de consumo de produtos prejudiciais à saúde e ao meio ambiente.

Na esfera federal, a CBS e o IS substituirão a Contribuição para o Programa de Integração Social (PIS), a Contribuição para o Financiamento da Seguridade Social (Cofins) e o Imposto sobre Produtos Industrializados (IPI).

Nas esferas estadual e municipal, o IBS substituirá o ICMS (Imposto sobre circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação), estadual, e o ISS (Imposto Sobre Serviços de Qualquer Natureza), municipal.

O IBS e a CBS terão administração separada, mas terão regras harmônicas entre si, pois uma lei complementar única definirá para ambos os mesmos:

• Fatos geradores, bases de cálculo, hipóteses de não incidência e sujeitos passivos

• Imunidades

• Regimes específicos, diferenciados ou favorecidos de tributação

• Regras de não cumulatividade e creditamento

Transição

O ano de 2026 será de calibragem das alíquotas e testes do sistema. Neste período o IBS terá uma alíquota de 0,1% e a CBS de 0,9%, sendo que o valor recolhido de ambos os tributos poderá ser utilizado para compensar o pagamento do PIS/Cofins e de outros tributos federais.

Em 2027 se iniciará a cobrança da CBS pela alíquota cheia e haverá a extinção do PIS e da Cofins. Neste mesmo ano, as alíquotas do IPI serão reduzidas a zero, exceto para os produtos manufaturados na Zona Franca de Manaus; e será instituído o Imposto Seletivo.

De 2029 a 2032, haverá a transição do ICMS e do ISS para o IBS, com a redução gradual das alíquotas do ICMS e do ISS e o aumento gradual da alíquota do IBS, de acordo com os percentuais a seguir:

10% em 2029;

20% em 2030;

30% em 2031;

40% em 2032.

Em 2033, o ICMS, o IPI e o ISS serão extintos e o novo modelo entrará em vigência integralmente.

2026

• Ano de teste para a CBS, com alíquota de 0,9%, e para o IBS, com alíquota de 0,1%, ambos compensáveis com PIS/Cofins.

• Dispensa do recolhimento dos tributos caso o contribuinte cumpra integralmente as obrigações acessórias.

• Destaque de IBS e CBS nos XMLs de documentos eletrônicos a partir de 10/25.

Alterações no SAP Business One e Add-ons

1. Inclusão de novas categorias de imposto: IBS e CBS.

2. Adição de novos tipos de impostos, abrangendo parâmetros específicos e fórmulas associadas.

3. Novas combinações de impostos, integrando tributos atuais e os previstos na reforma tributária.

2027

• Cobrança da CBS e extinção do PIS e Cofins.

• Redução da alíquota do IPI para zero.

• Instituição do Imposto Seletivo (IS).

• Criação da “Cide ZFM”.

Alterações no SAP Business One e Add-ons:

1. Inclusão da categoria “IS”.

2. Adição de novos tipos de impostos, contemplando os parâmetros do Imposto Seletivo.

3. Configuração de novas combinações de impostos, incluindo ajustes específicos sobre o IBS, CBS e IS, especialmente quando for publicado a lei complementar.

2029 a 2032

Transição ICMS e do ISS para o IBS via aumento gradual da alíquota do IBS e redução gradual das alíquotas do ICMS e do ISS:

10% em 2029

20% em 2030

30% em 2031

40% em 2032

100% em 2033

2033

Vigência integral do novo modelo e extinção do ICMS, IPI e do ISS

Configurações Gerais

Não é necessário atualizar o SAP Business One especificamente por causa da Reforma Tributária, desde que a empresa já use a versão 9.3 ou superior. A versão mais recente do SAP B1 hoje, a SP 2505 (Security) HOTFIX1, já contempla a alteração do CST para até 20 dígitos. Para essa versão ou superior, teremos configurações específicas para considerar o CST/cClassTrib do SAP ao invés do campo de usuário.

Configurações

1. Requisitos Técnicos SAP Business One

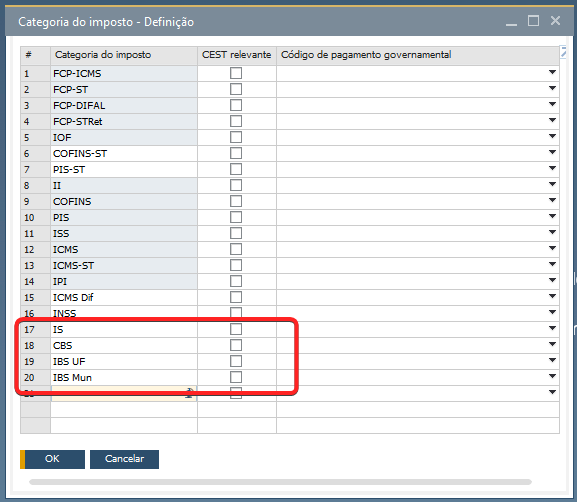

1.1 Categoria do imposto

Administração > Definição > Finanças > Imposto > Categorias do Imposto

Será necessário criar 4 Categorias do Imposto:

• IS

• CBS

• IBS UF

• IBS Mun

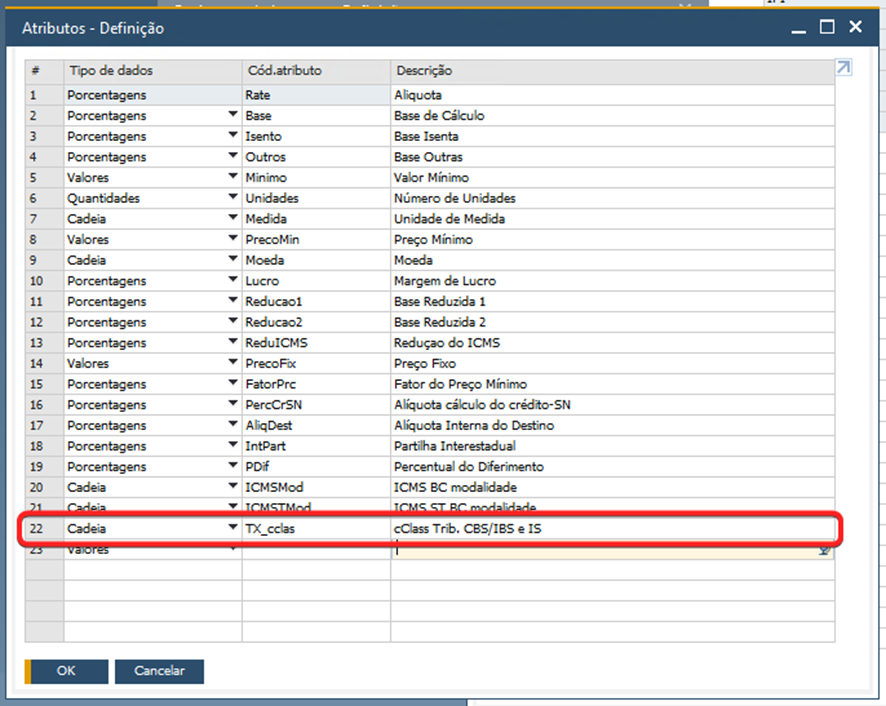

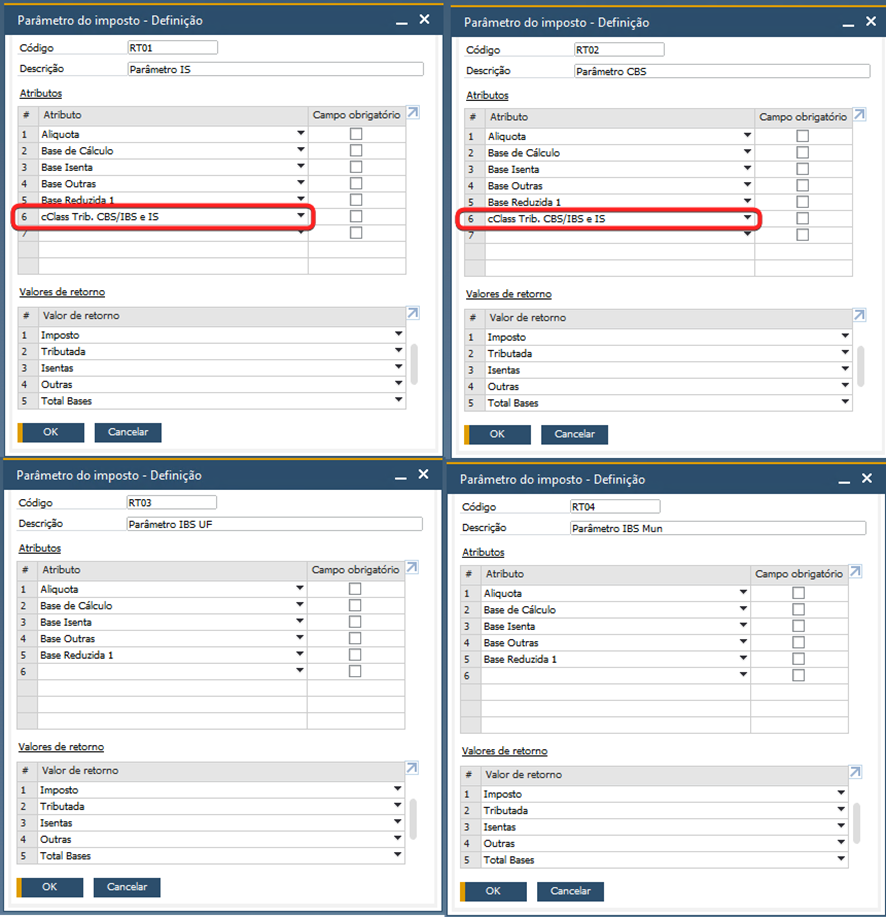

1.2 Parâmetro do Imposto

Administração > Definição > Finanças > Imposto > Configurar regra de imposto > Parâmetros do Imposto

1.2.1 Criação do campo TX_cclas (cClassTrib)

• Tipo de Dados: Cadeia

• Código Atributo: TX_cclas

• Descrição: cClass Trib. CBS/IBS e IS (Pode ajustar a descrição conforme a necessidade do cliente).

O campo TX_cclas só precisa ser criado uma vez. Depois, ele pode ser reutilizado nos parâmetros. Como o CST e cClassTrib do CBS, IBS UF e IBS Mun é único, será necessário configurar somente no CBS.

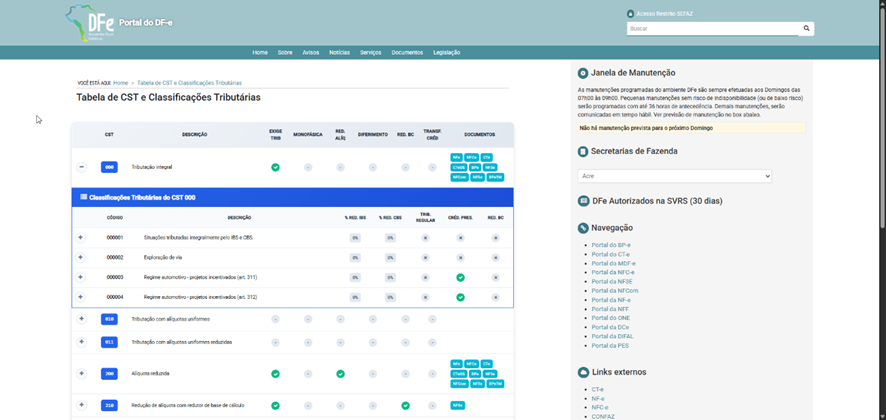

O campo TX_cclas criado como parâmetro de entrada será usado para preencher o cClassTrib no XML. Esse campo também servirá como CST (os três primeiros dígitos).

Os valores permitidos podem ser obtidos na Tabela de CST e Classificações Tributária disponível no Portal do DF-e.

1.3 Tipos de Imposto

Administração > Definição > Finanças > Imposto > Tipos de Imposto

Para cada categoria, deve-se criar um tipo de imposto e associá-lo ao parâmetro correspondente.

Exemplo:

• Nome: IS – Categoria: IS – Parâmetro: RT01

• Nome: CBS – Categoria: CBS – Parâmetro: RT02

• Nome: IBS UF – Categoria: IBS UF – Parâmetro: RT03

• Nome: IBS Mun – Categoria: IBS Mun – Parâmetro: RT04

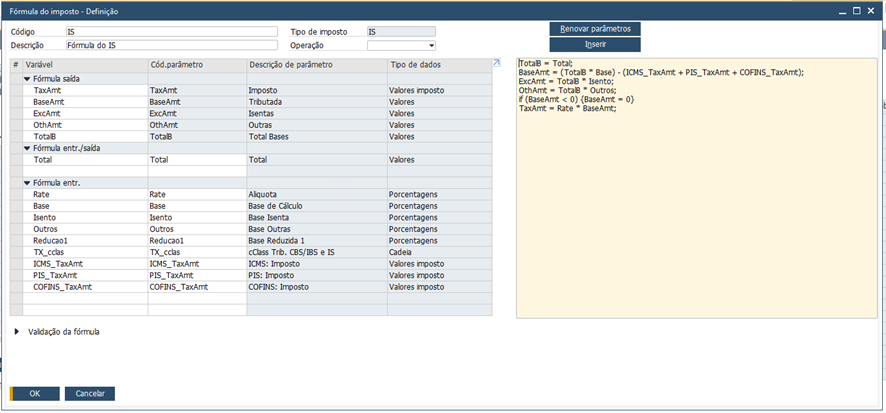

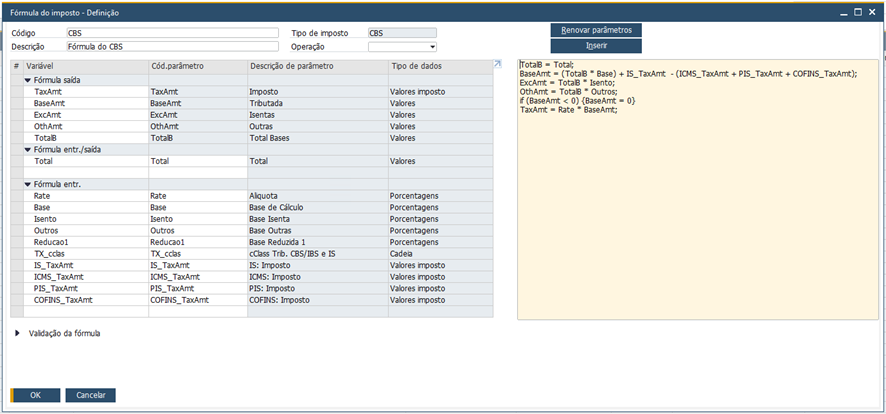

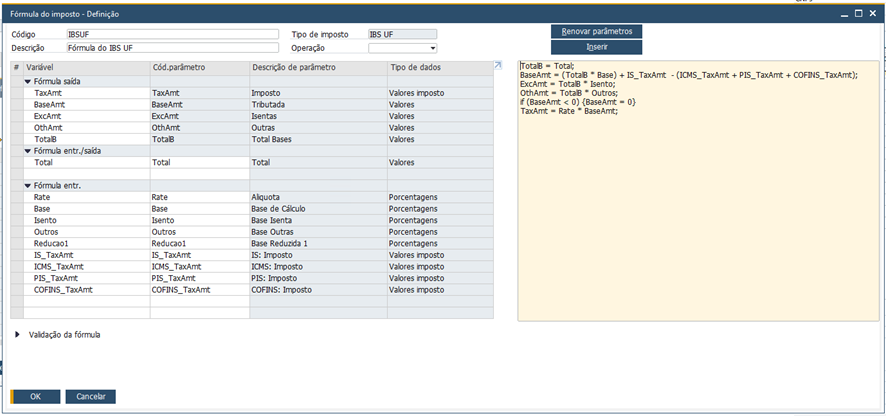

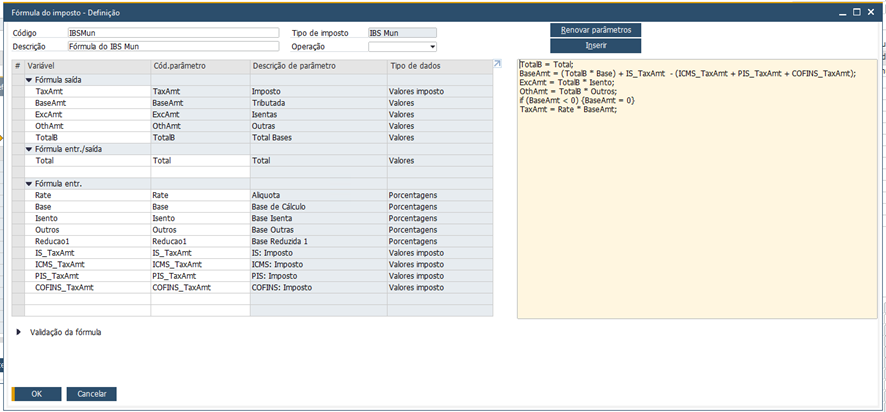

1.4 Fórmula do Imposto

Administração > Definição > Finanças > Imposto > Configurar Regra de Imposto > Fórmula do Imposto

Atenção: As fórmulas a seguir são meramente ilustrativas. As empresas devem definir como cada imposto será calculado conforme sua necessidade e a legislação vigente.

1.4.1 A fórmula abaixo pode ser utilizada para: IS

TotalB = Total;

BaseAmt = (TotalB * Base) – (ICMS_TaxAmt + PIS_TaxAmt + COFINS_TaxAmt);

ExcAmt = TotalB * Isento;

OthAmt = TotalB * Outros;

if (BaseAmt < 0) {BaseAmt = 0}

TaxAmt = Rate * BaseAmt;

1.4.2 A fórmula abaixo pode ser utilizada para: CBS, IBS UF e IBS Mun:

TotalB = Total;

BaseAmt = (TotalB * Base) + IS_TaxAmt – (ICMS_TaxAmt + PIS_TaxAmt + COFINS_TaxAmt);

ExcAmt = TotalB * Isento;

OthAmt = TotalB * Outros;

if (BaseAmt < 0) {BaseAmt = 0}

TaxAmt = Rate * BaseAmt;

Importante:

A base de cálculo do IBS e da CBS é o valor da operação, que compreende o valor integral cobrado pelo fornecedor a qualquer título, incluindo: acréscimos decorrentes de ajuste do valor da operação, juros, multas, acréscimos e encargos, descontos concedidos sob condição, o valor do transporte cobrado como parte do valor da operação, tributos e preços públicos, inclusive tarifas, exceto aqueles expressamente excluídos, e todas as demais importâncias cobradas ou recebidas como parte do valor da operação, inclusive seguros e taxas.

O PLP 68/2024 determina a exclusão da base de cálculo do montante do próprio IBS e da CBS, do IPI, dos descontos incondicionais, e de reembolsos ou ressarcimentos recebidos por valores pagos relativos a operações por conta e ordem ou em nome de terceiros, desde que a documentação fiscal relativa a essas operações seja emitida em nome do terceiro. Durante o período de transição, de 1º de janeiro de 2026 a 31 de dezembro de 2032, também são excluídos da base de cálculo do IBS e da CBS o montante do ISS, ICMS, PIS e COFINS.

Em alguns casos, a base de cálculo corresponderá ao valor de mercado dos bens ou serviços, entendido como o valor praticado em operações comparáveis entre partes não relacionadas. O valor de mercado será aplicado quando a operação não tiver valor, o valor for indeterminado ou não representado em dinheiro, ou quando se tratar de operação entre partes relacionadas.

IS

CBS

IBS UF

IBS Mun

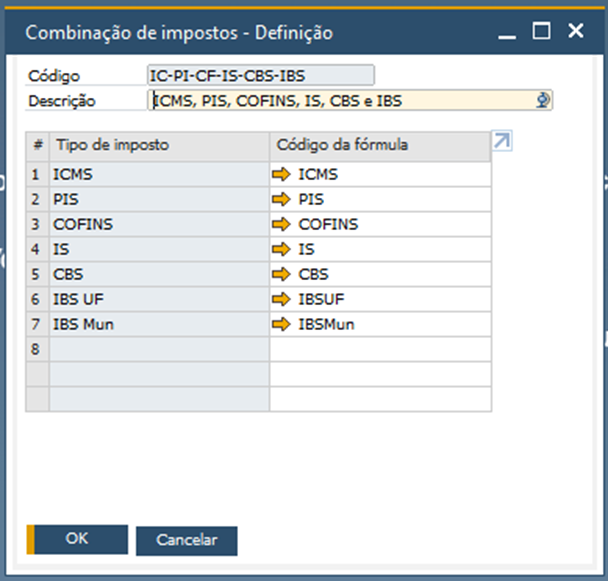

1.5 Combinação de Impostos

Administração > Definição > Finanças > Imposto > Configurar Regra de Imposto > Combinação de Impostos

Combinação de impostos de exemplo, com ICMS, PIS, COFINS e os impostos referentes à Reforma.

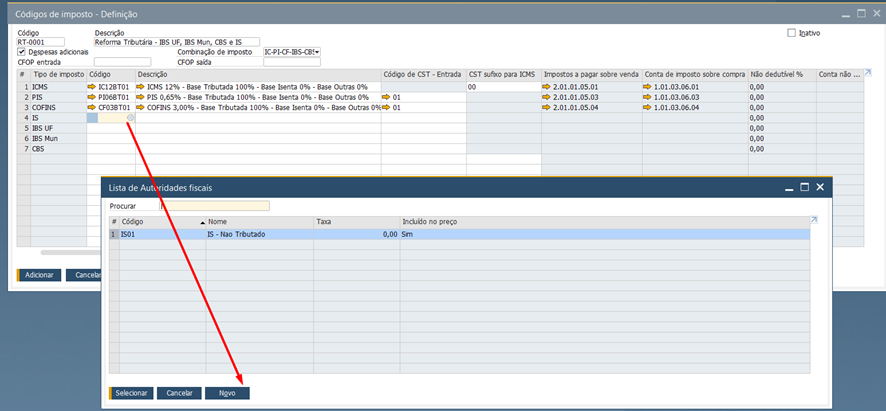

1.6 Códigos de Imposto

Administração > Definição > Finanças > Imposto > Códigos de Imposto

Código de imposto exemplo:

• IBS UF: 0,1% (em 2026);

• CBS: 0,9% (em 2026);

• IBS Mun: Inativo em 2026. Em 2027 será 0,05% (somado ao 0,05% do IBS UF);

• IS: Não calculado em 2026. Regras serão definidas em legislação complementar.

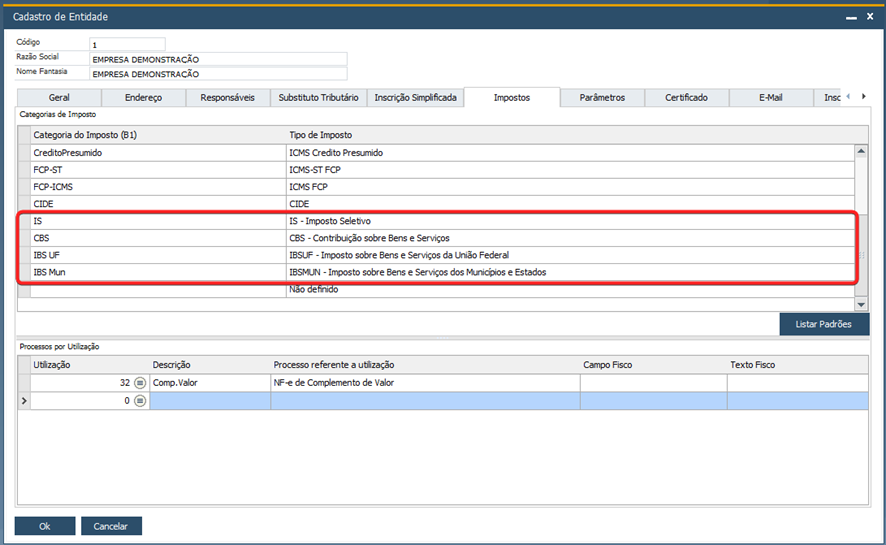

2. Configurações Gerais TaxPlus

2.1 Configurações dos Impostos – Cadastro de Entidade

TaxPlus > Configurações Gerais > Cadastro de Entidade

No cadastro da entidade, devem ser mapeados os seguintes tributos:

Configurações para emissão de NFe / NFCe com as tags da Reforma Tributária

Com a publicação da Reforma Tributária, novos campos foram incluídos nos layouts da NFe, exigindo ajustes nos sistemas emissores.

A seguir são indicadas as configurações necessárias à emissão correta dos documentos fiscais com as novas tags.

Requisitos iniciais

Antes de realizar qualquer configuração, verifique:

- Versão do SAP Business One 9.3 ou superior;

- Versão TaxPlus NFe – Será liberada até 15/08/2025 (A liberação da versão, anteriormente prevista para 31/07, foi adiada devido às alterações introduzidas na NT 2025.002 v.1.20, publicada em 30/07/2025)

- Provedor SEFAZ encontra-se configurado

Foram feitas as configurações dos itens 1.1 até 2.1 desse artigo. (Ver a seção Configurações Gerais).

Observações importantes:

Vale destacar que, segundo a Nota Técnica 2025.002.v.1.20, publicada em 30/07/2025:

- Em Produção, no ano de 2025, informações de tributação relativas ao IBS, CBS e IS serão opcionais e somente serão validadas se forem preenchidas. O preenchimento dos campos IBS/CBS passa a ser obrigatório para documentos com data de emissão maior ou igual a 05/01/2026 e as regras de validação serão aplicadas.

- Em Homologação, os campos são opcionais até Outubro de 2025, e as regras de validação serão aplicadas somente se os campos forem preenchidos. A partir de Outubro de 2025, informações de IBS e CBS passam a ser exigidas e validadas.

- As orientações para Simples Nacional (CRT=1), Simples Nacional – Excesso de Sublimite (CRT=2), MEI (CRT=4) e Tributação Monofásica serão publicadas em NT futura, tendo em vista que a tributação do IBS/CBS/IS para estes contribuintes ocorre somente a partir de 2027, conforme disposto no Art. 348 da LC 214/25.

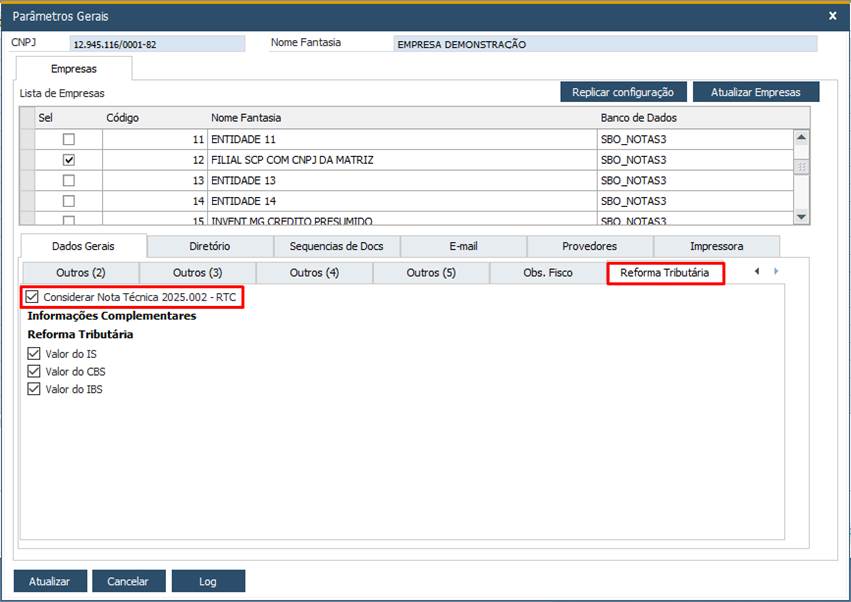

Configurações

1. Parâmetro Gerais TaxPlus NFe / NFCe

Cronograma de Atualizações – TaxPlus NFe / NFCe

Entregas já disponíveis

| # | Versão | Descrição | Data |

| 01 | 25.8.14.48658 | Versão Beta | 15/08/2025 |

| # | Configurações Básicas para gerar as tags da Reforma Tributária | ||

| # | CST 000 – Tributação Integral | ||

| # | CST 200 – Alíquota Reduzida | ||

| # | CST 410 – Imunidade e Não Incidência |

Próximas entregas previstas

- CST 510 – Diferimento

- CST 550 – Suspensão

- CST 620 – Tributação Monofásica (a partir de 2027)

- CST 800 – Transferência de crédito

- Compra Governamental (a partir de 2027)

- Antecipação de Pagamento

- Fornecimento de bem móvel usado

- Devolução de Tributos

- Tributação Regular

- Referenciamento de itens de outro DF-e

- Considerar CST/cClass trib do SAP 10