A Reforma Tributária trouxe às empresas a necessidade de adaptação dos documentos emitidos eletronicamente aos novos parâmetros legais.

Neste documento, vamos orientá-los sobre como configurar o SAP Business One para a emissão dos documentos NF-e, NFC-e, CT-e e NFCom usando o add-on Triple One.

Até o momento, os cenários atendidos são:

- IS (exceto alíquota específica por UM);

- IBS normal;

- CBS normal;

- Grupo IBS e CBS regular;

- Redução de alíquota;

- Suspensão;

- Cashback;

- Operação com órgão governamental;

- Referenciamento de item.

1 PRÉ-REQUISITOS

Assim como nasatualizaçõe sdo TaxPlus, não é necessário atualizar o SAP Business One especificamente para essa configuração, desde que a empresa já use a versão 9.3 ou superior. A versão requerida do Triple One deve ser a PL284 ou superior.

IMPORTANTE: Para o SAP Business One versão 10, foi liberada a versão PL2505. As categorias criadas pela SAP também serão consideradas pelo Triple One. Entretanto o CST e o Código de Classificação Tributária (cClassTrib) ainda não atendem aos requisitos para emissão de documento fiscal. Portanto, por ora, é obrigatória a utilização dos campos criados pelo Triple One para esses dois códigos.

2 CRONOGRAMA DOS AMBIENTES AUTORIZADORES

Abaixo está o cronograma de liberação dos ambientes autorizadores de homologação e de produção, conforme consta nas Notas Técnicas NF-e/NFC-e (2025.002 v. 1.10) e CT-e/CT-e OS (2025.001 v. 1.05b):

| DF-e | Homologação | Produção | ||

| Facultativo | Obrigatório | Facultativo | Obrigatório | |

| NF-e / NFC-e | Julho/2025 | A partir de 06/10/2025 | A partir de 06/10/2025 | 05/01/2026 |

| CT-e / CT-e OS | Julho/2025 | A partir de 06/10/2025 | A partir de 06/10/2025 | 05/01/2026 |

| NFCom | Julho/2025 | A partir de 06/10/2025 | A partir de 06/10/2025 | 05/01/2026 |

Cronograma atual dos ambientes autorizadores

Durante o período facultativo, tanto o ambiente de homologação quanto o de produção aceitarão documentos nos dois formatos, seja com ou sem as informações da reforma tributária. Porém se forem preenchidas, as regras de validação serão aplicadas. A partir das datas obrigatórias, os ambientes só receberão os documentos com as tags de IBS/CBS passam a ser obrigatórias.

Observação: A partir de 05 de janeiro de 2026, o layout antigo deixará de ser aceito. No entanto, os documentos emitidos entre 01/01/2026 a 04/01/2026 já devem conter os novos tributos. O ambiente já estará preparado desde 06/10/2025 para recepcionar o novo formato.

3 ORIENTAÇÕES GERAIS PARA A EMISSÃO PELO TRIPLE ONE

3.1 Configurações

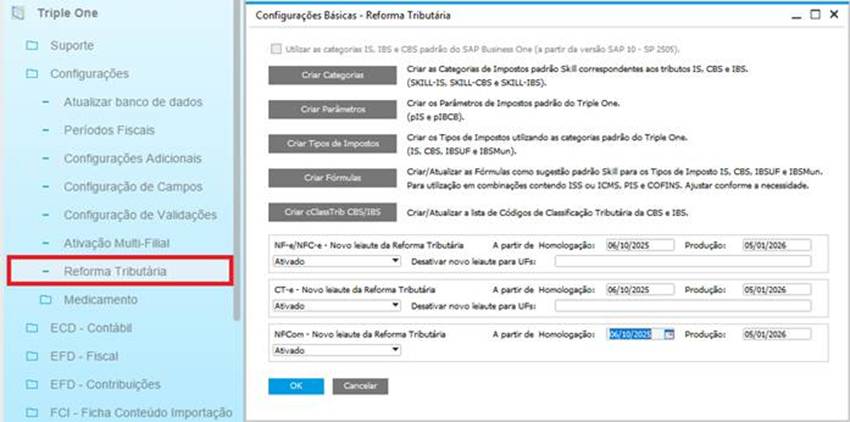

Em Triple One > Configurações, acesse o módulo Reforma Tributária.

Neste módulo, o add-on permite a criação automática de categorias, parâmetros e tipos de impostos necessários para configurar o código de imposto, por meio das opções disponíveis na tela.

Também é possível gerar ou atualizar as fórmulas de cálculo dos tributos, com base em sugestões padrão para os novos impostos. Essas fórmulas servem como referência e devem ser revisadas e aprovadas pelo responsável fiscal da empresa.

Ao acionar o botão Criar cClassTrib CBS/IBS pela primeira vez, o sistema irá gerar os códigos de classificação tributária conforme a tabela oficial divulgada. Nas execuções seguintes, esses códigos serão apenas atualizados conforme necessário.

Para utilizar as categorias padrão fornecidas pelo SAP Business One, selecione a opção Utilizar as categorias IS, IBS e CBS padrão do SAP Business One (disponível a partir da versão 10 – SP 2505). Essa escolha é opcional e deve ser feita apenas se a empresa optar por trabalhar com as categorias geradas automaticamente pela versão mencionada do SAP.

O novo layout deve estar com a opção Ativado, conforme o tipo de documento fiscal emitido pela empresa (NF-e/NFC-e, CT-e ou NFCom). As datas de homologação e produção vêm preenchidas com os prazos definidos como obrigatórios nas respectivas Notas Técnicas.

Essas datas também podem ser ajustadas manualmente, por exemplo, para iniciar a homologação em julho de 2025 e a produção a partir de 01/01/2026 (recomendado).

Também é possível informar a sigla da(s) UF(s) em que o novo layout não deve ser aplicado, separando as siglas por vírgula caso envolva mais de um estado.

3.2 Códigos de Impostos

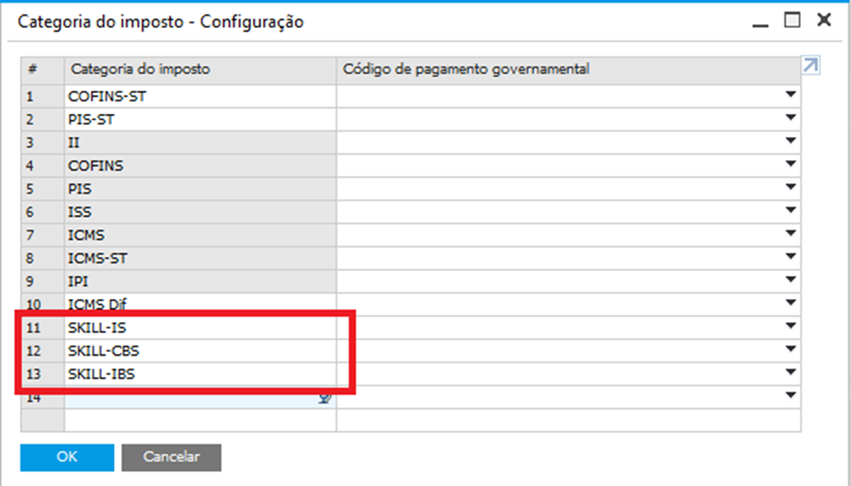

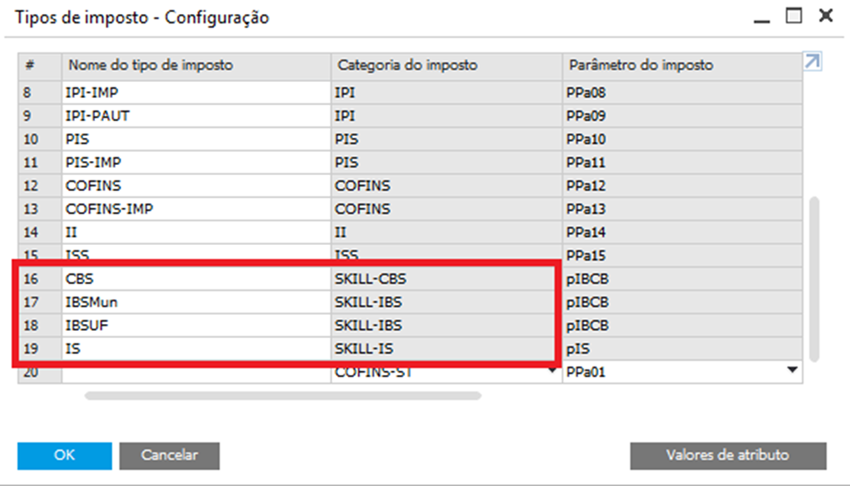

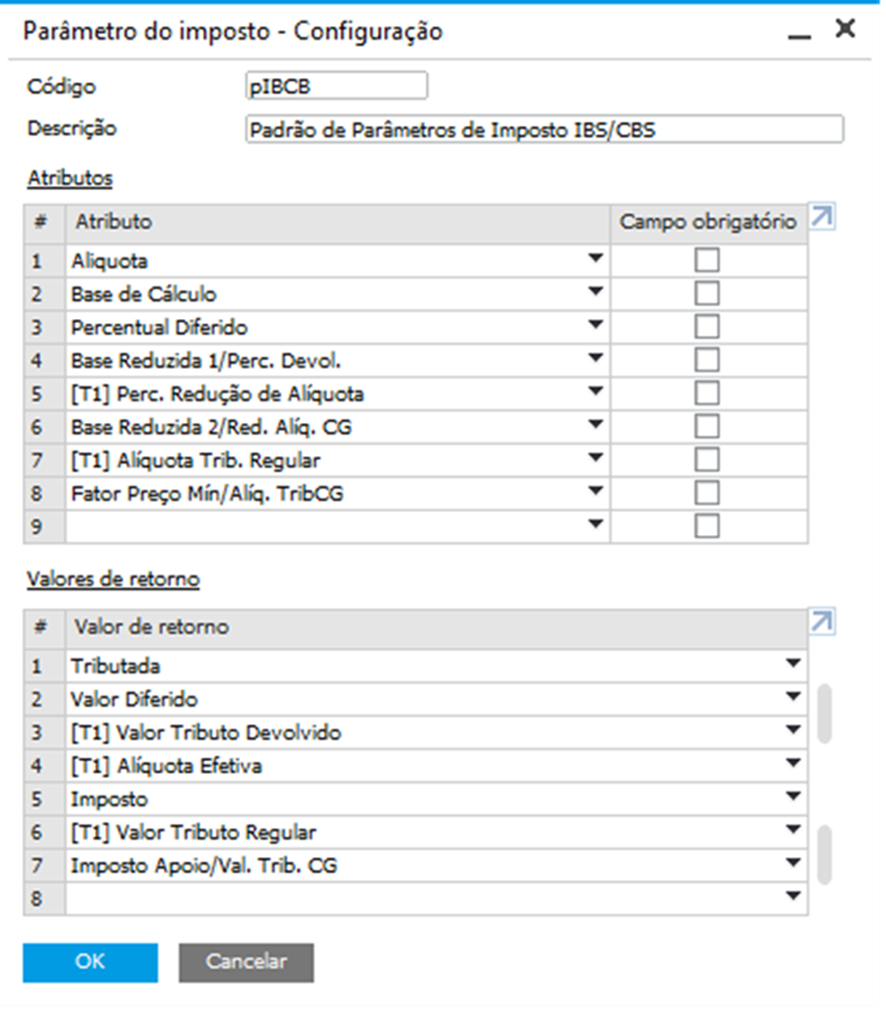

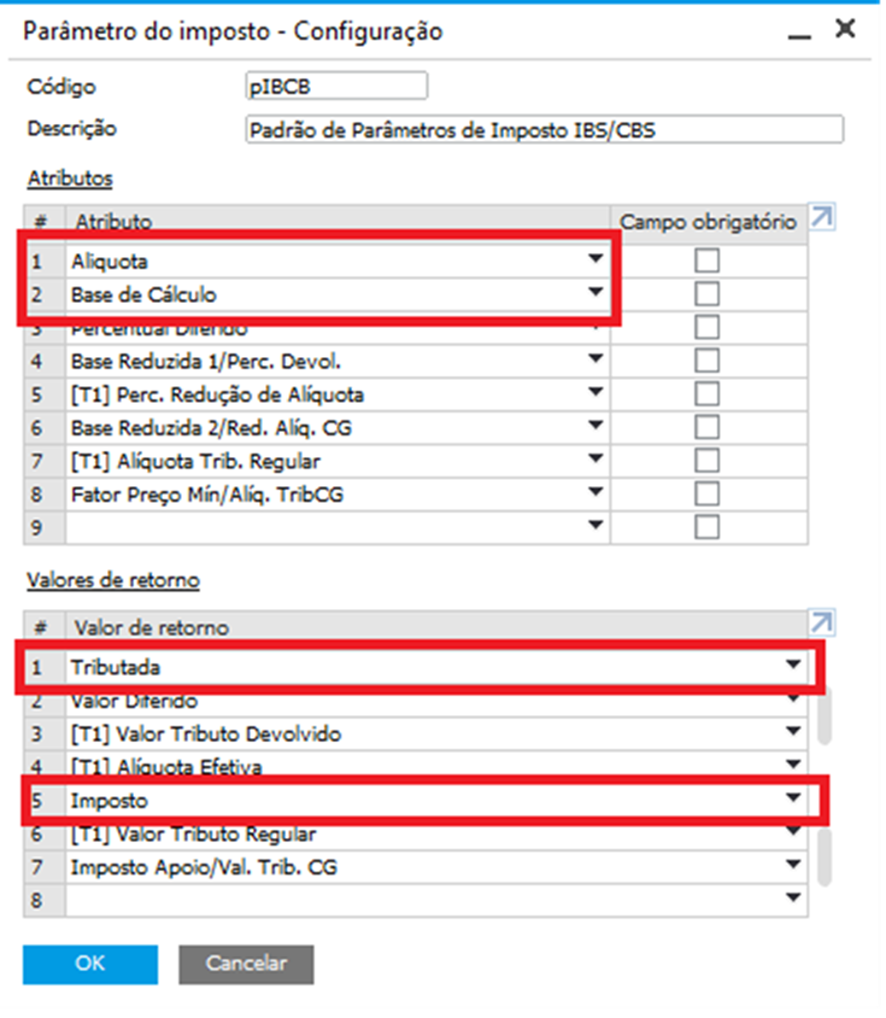

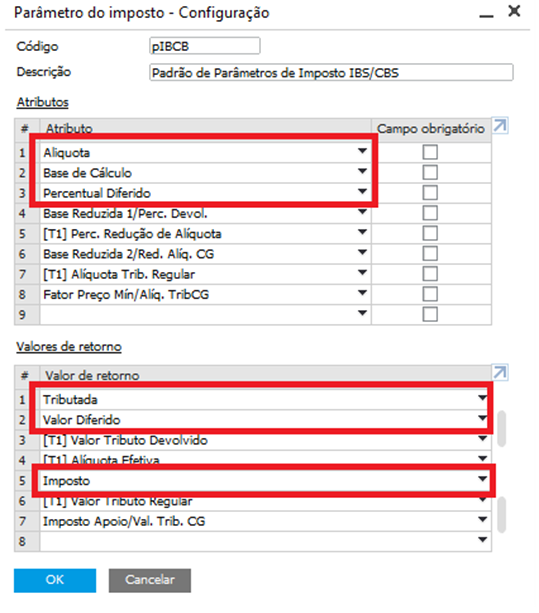

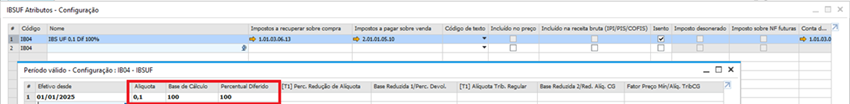

É preciso criar/atualizar os códigos de impostos, utilizando as categorias, tipos de impostos, além dos atributos e valores de retorno (conforme definido no parâmetro), seguindo as orientações do tópico anterior.

Observação:

Também é possível usar as categorias padrão disponibilizadas pelo SAP Business One a partir da versão 10 – SP 2505.

Observação:

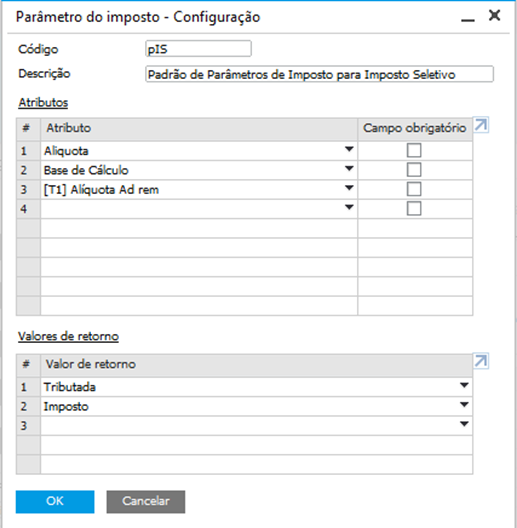

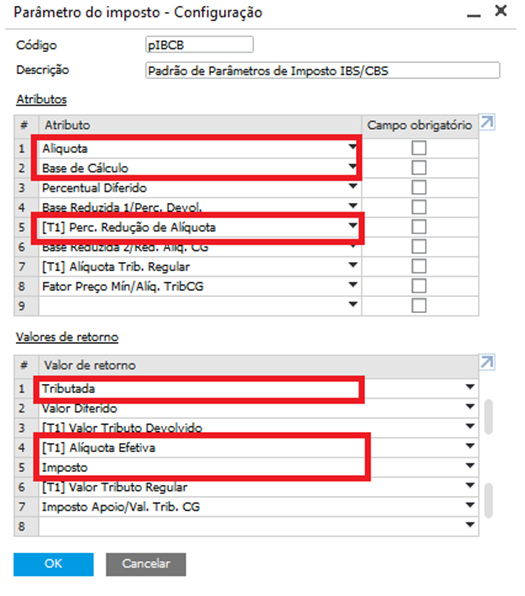

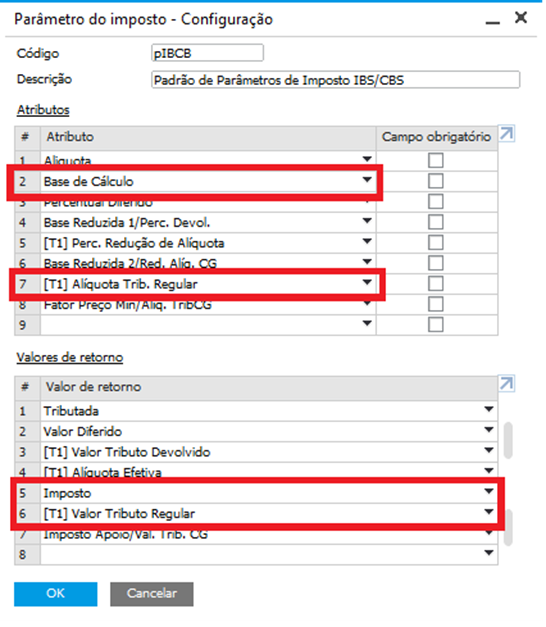

O parâmetro de imposto apresentado já contempla os atributos e respectivos valores de retorno para todos os cenários de cálculo suportados pelo Triple One. Informações detalhadas sobre os requisitos de cada cenário podem ser encontradas nos tópicos específicos de emissão.

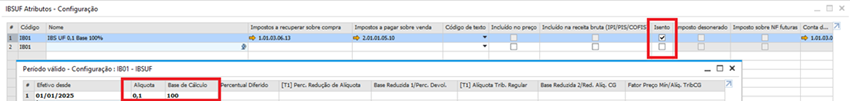

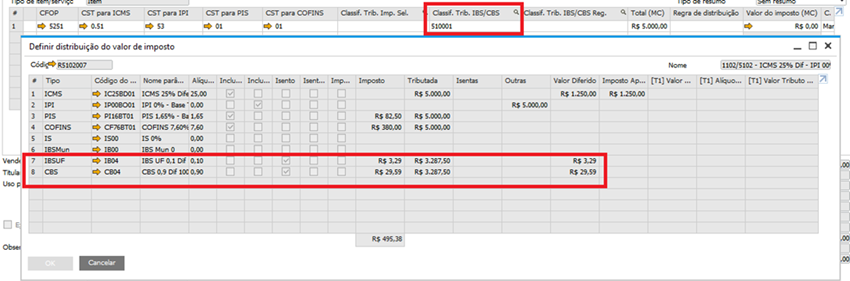

Como em 2026, os valores de IBS e CBS não compõem o total da nota. É preciso configurar esses tributos marcando a opção Isento:

Observação:

A partir de 2027, a opção Isento deve ser desmarcada, já que os valores serão somados ao total da nota.

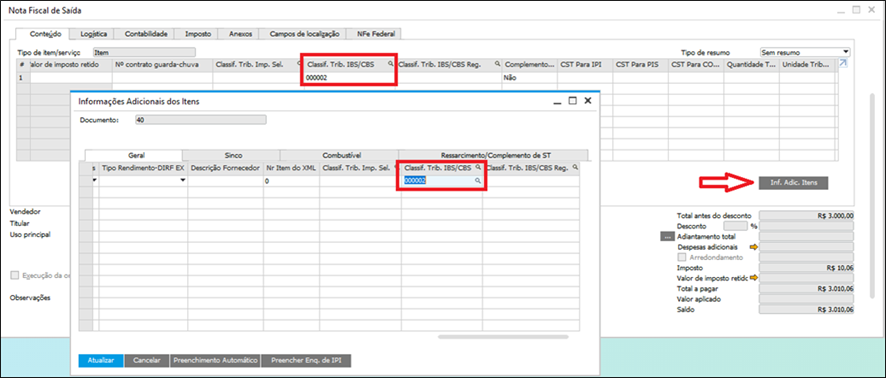

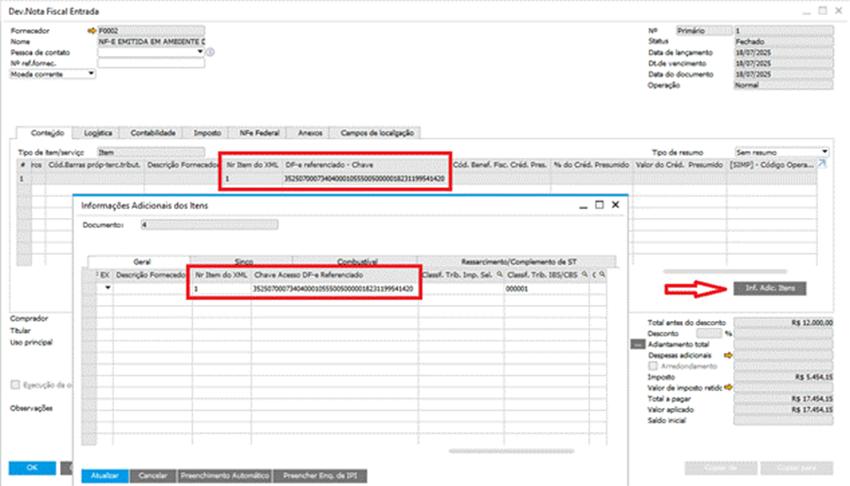

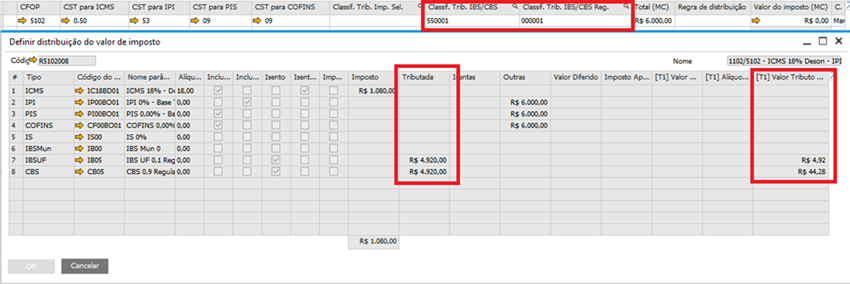

3.3 Documento de Marketing

No documento de marketing, o campo Classif. Trib.IBS/CBS deve ser preenchido com os códigos divulgados na tabela publicada no Portal Nacional da Nota Fiscal Eletrônica. Os campos também podem ser acessados por meio do botão Inf. Adic. Itens:

Observações:

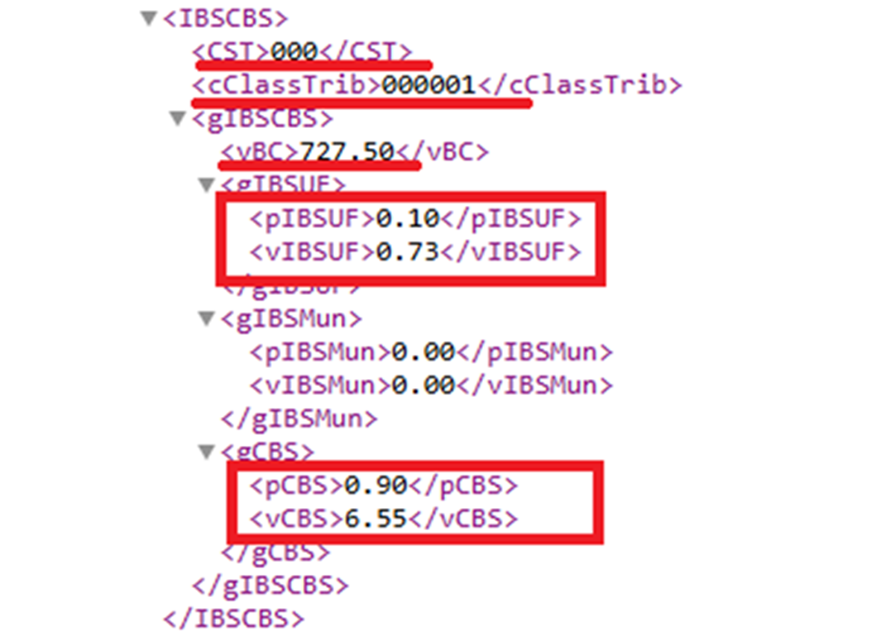

- A tag CST do XML do documento eletrônico será preenchida automaticamente com os três primeiros dígitos do cClassTrib.

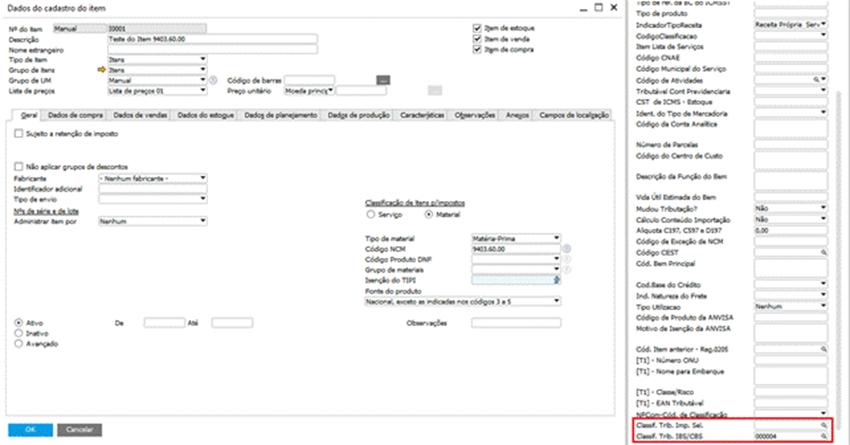

- Também foram criados os campos Classif. Trib.Imp. Selet. e Classif. Trib.IBS/CBS Reg.

- O campo Classif. Trib.Imp. Selet. deve ser preenchido com um código referente à classificação do IS (Imposto Seletivo). Este código é diferente do utilizado para o IBS/CBS e, até o momento, a tabela ainda não foi divulgada. O Imposto Seletivo será exigido a partir de 2027 somente para alguns produtos.

- O campo Classif. Trib.IBS/CBS Reg. deve ser preenchido somente para os códigos de classificação tributária 200022 ou 200024 e para todos do grupo de CST 550. Nesses casos, o código de imposto deve conter também o cálculo do IBS e da CBS do grupo regular. Ver o exemplo na fórmula padrão.

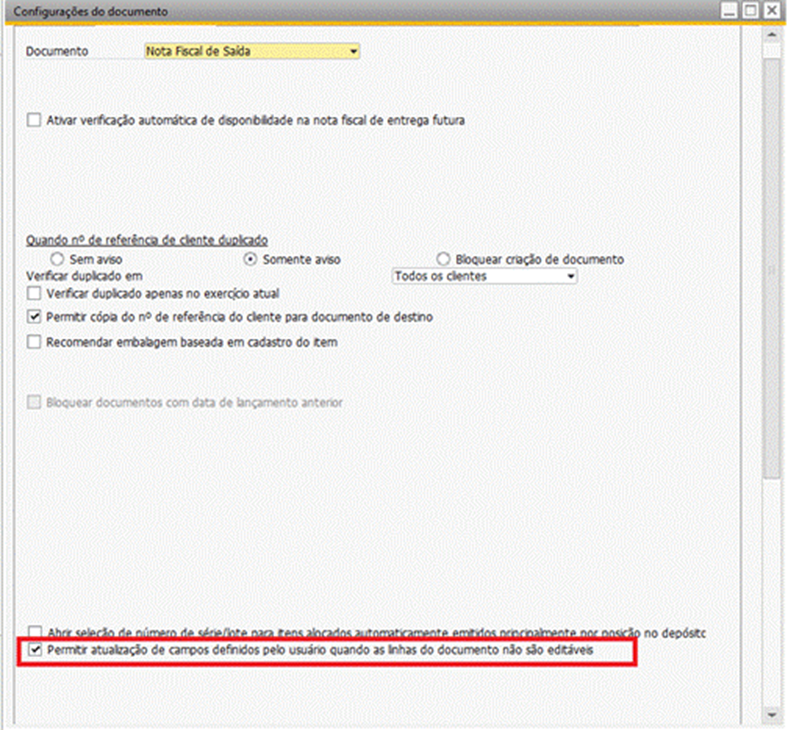

- Em algumas versões do SAP Business One é necessário ativar a opção abaixo nas Configurações do Documento para permitir a edição dos campos de usuário:

3.4 Cadastro do Item

No Cadastro do Item foram criados os campos de usuário Classif. Trib. Imp. Sel. e Classif. Trib.IBS/CBS. O preenchimento destes campos é opcional. O Triple One verifica inicialmente os campos do documento de marketing e, caso não estejam preenchidos, busca a informação nos campos criados no Cadastro do Item.

3.5 Referenciamento de itens

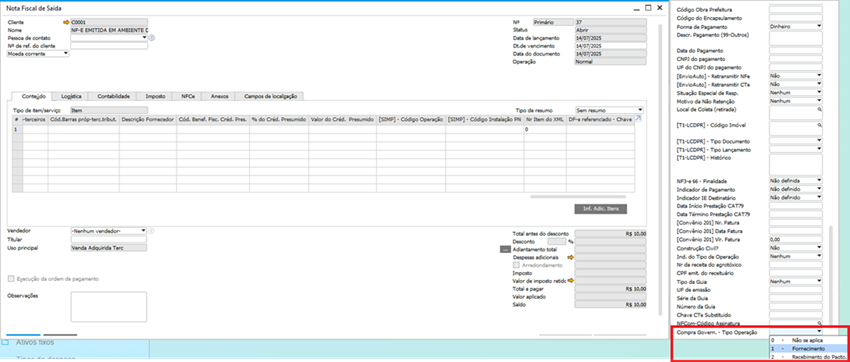

Nas operações que requerem referenciamento por itens, o preenchimento do número sequencial do item da nota original deve ser feito no campo Nr.Item do XML do documento de marketing. Além disso, a chave de acesso do documento original também deve ser preenchida no campo DF-e referenciado – Chave.

Observações:

- O referenciamento por item é exigido em alguns cenários como, por exemplo, nas devoluções.

- Caso sejam preenchidos os campos para o referenciamento por item, não preencher o referenciamento em Documentos Referenciados (habilitado ao clicar com o botão direito do mouse no documento de marketing).

4 CENÁRIOS DE EMISSÃO DO DOCUMENTO

De modo geral, para a emissão do documento, deve ser informado o código de imposto com os novos tributos, o código de classificação tributária e demais informações atualmente já preenchidas.

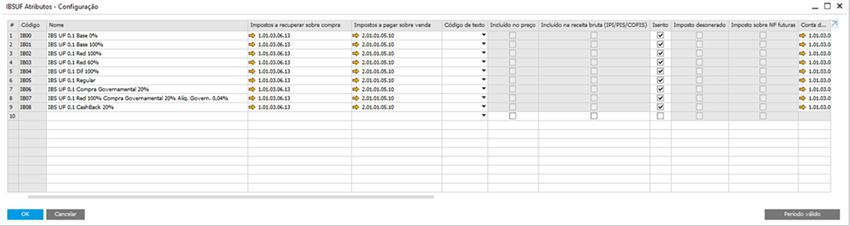

Em relação ao código de imposto, lembramos que devem ser utilizadas as categorias: SKILL-CBS, SKILL-IBS e SKILL-IS (criadas pelo Triple One) ou as categorias criadas pelo SAP Business One 10 – SP 2505: CBS, IBS e IS. Além disso, os tipos de impostos devem ser: CBS, IBSMun, IBSUF e IS. Os atributos e valores de retorno dos parâmetros variam de acordo com o cenário, conforme veremos a seguir.

É possível verificar as sugestões de fórmulas geradas pelo Triple One para cada cenário, clicando no botão Criar/Atualizar Fórmulas no módulo Reforma Tributária em Triple One > Configurações.

4.1 Emissão de documento – Cenários de tributação integral

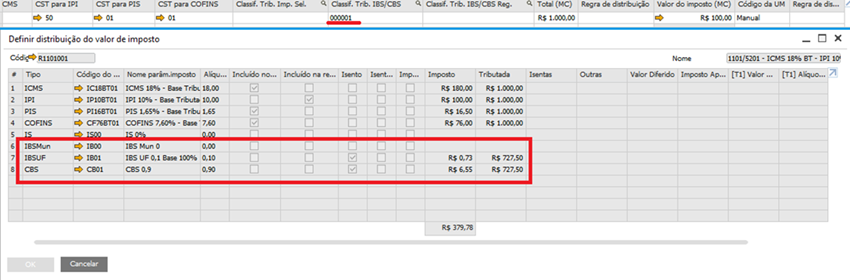

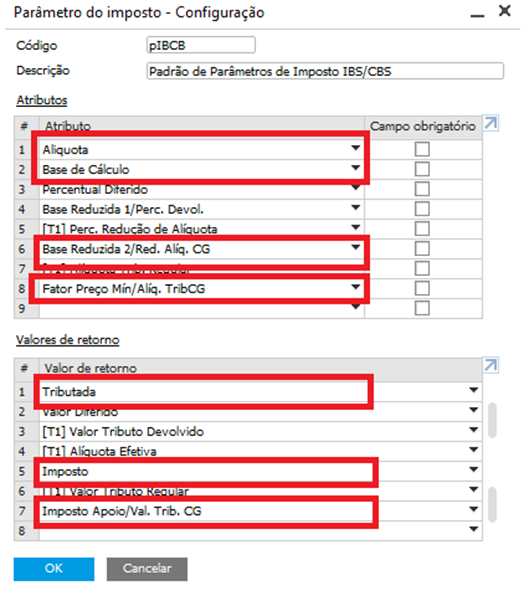

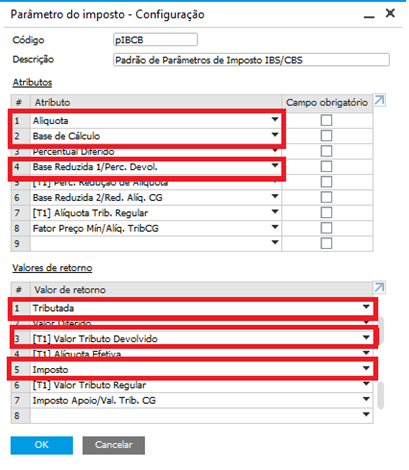

Nas operações de tributação integral, o parâmetro do imposto deve necessariamente conter Alíquota e Base de Cálculo em Atributos e Tributada e Imposto em Valores de retorno.

Eis um exemplo do cenário:

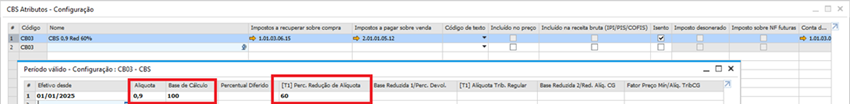

4.2 Emissão de documento – Cenário com redução

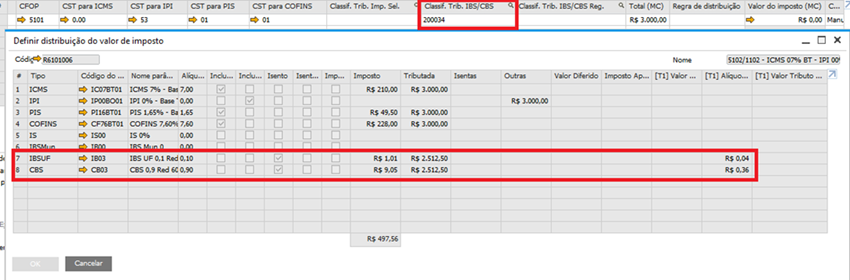

Em operações com redução de alíquota, o parâmetro do imposto deve necessariamente conter Alíquota, Base de Cálculo e [T1] Perc. Redução de Alíquota na coluna Atributos e Tributada, [T1] Alíquota Efetiva e Imposto na coluna Valores de retorno.

Exemplo:

4.3 Emissão de documento – Cenários com exigência do grupo de informações da tributação regular

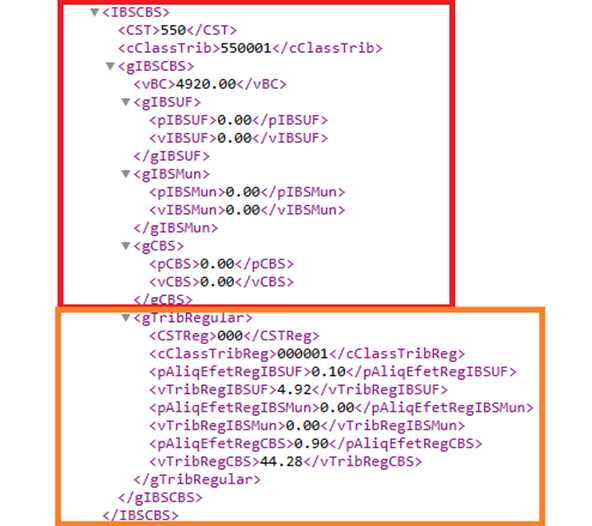

Para os códigos de classificação tributária 200022 ou 200024 e para todos do grupo de CST 550 (suspensão), deve-se preencher o Grupo de Informações da Tributação Regular.

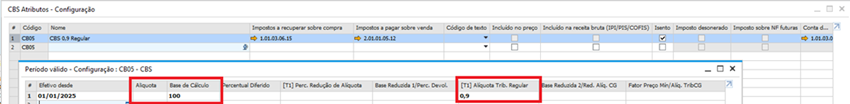

O parâmetro do imposto deve necessariamente conter Base de Cálculo e [T1] Alíquota Trib. Regular em Atributos e Imposto e [T1] Valor Tributo Regular em Valores de retorno.

Para as operações com redução de alíquota (cClassTrib 200022 ou 200024) o parâmetro também deve conter [T1] Perc. Redução de Alíquota na coluna Atributos e [T1] Alíquota Efetiva na coluna Valores de retorno.

No documento de marketing, além do campo Classif. Trib.IBS/CBS, também deve-se preencher o campo Classif. Trib.IBS/CBS Reg. com o código que seria atribuído à operação caso não houvesse a redução ou a suspensão dos tributos.

Eis um exemplo do cenário:

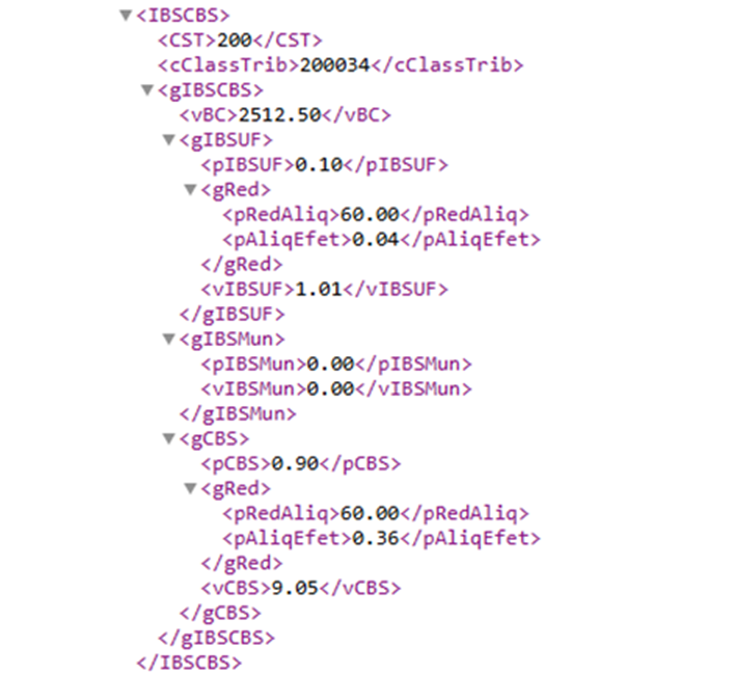

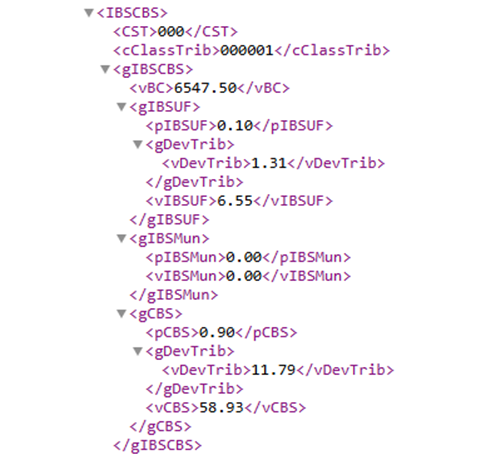

Note no XML abaixo que são criados os grupos de IBS/CBS e o grupo de Tributação Regular:

4.4 Emissão de documento – Cenários com diferimento

Nas operações com diferimento, o parâmetro do imposto deve necessariamente conter Alíquota, Base de Cálculo e Percentual Diferido em Atributos e Tributada, Valor Diferido e Imposto em Valores de retorno.

Veja um exemplo:

4.5 Emissão de documento – Cenário de venda para órgão governamental

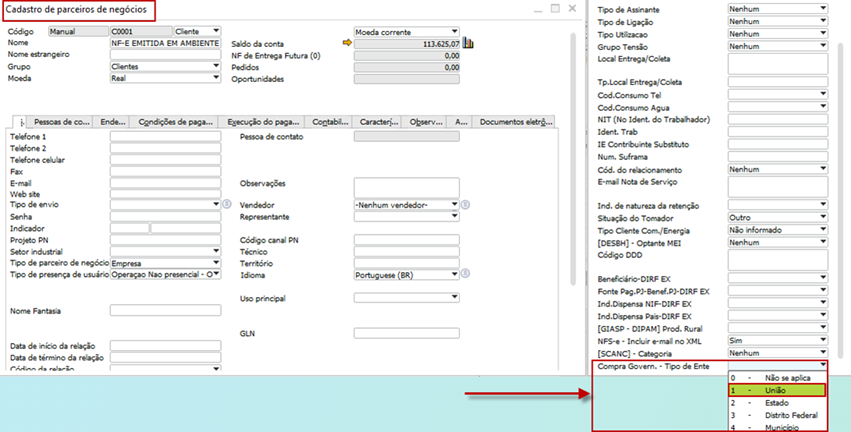

Em determinadas operações com órgão governamental, será aplicado na alíquota um redutor que ainda será divulgado. No cadastro do Parceiro de negócio, o campo de usuário Compra Govern. – Tipo de Ente deve estar preenchido de acordo com o órgão.

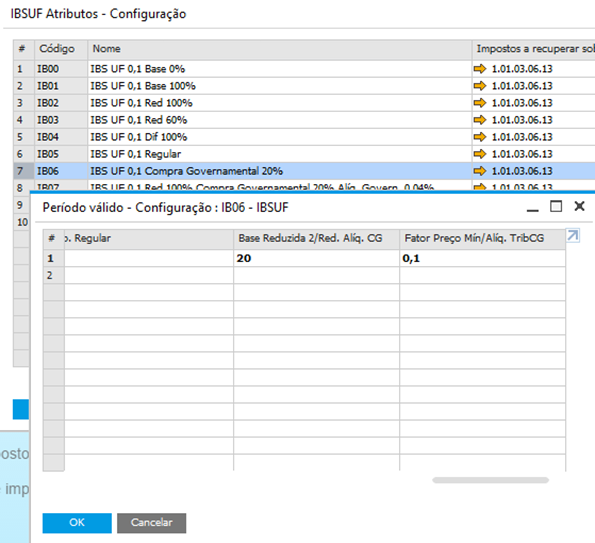

O parâmetro do imposto deve necessariamente conter Alíquota, Base de Cálculo, Base Reduzida2/Red.Aliq.CG e Fator Preço Mín/Aliq. Trib CG em Atributos e Tributada, Imposto e Imposto Apoio/Val.Trib CG em Valores de retorno.

Se além do fator de redução para órgão governamental, também for aplicada redução na operação de acordo com o código de classificação tributária, o parâmetro deverá conter ainda [T1] Perc. Redução de Alíquota em Atributos e [T1] Alíquota Efetiva em Valores de retorno.

Ao configurar os tipos de impostos IBSUF ou CBS, o redutor deve estar informado em Base Reduzida 2/Red. Alíq CG e a alíquota, já com o redutor aplicado, em Fator Preço Mín/Alíq.Tr

No documento de Marketing, o campo Compra Govern. – Tipo Operação deve estar preenchido de acordo com o tipo de operação.

Observações:

- Esse grupo será exigido para operações com órgão governamental a partir de 2027.

- Todo valor arrecadado de IBS e CBS será destinado exclusivamente ao ente federativo que realizou o contrato. As alíquotas dos demais entes devem ser somadas à alíquota do ente contratante. Isso significa que, após aplicar as reduções previstas, deve-se somar tanto as alíquotas quanto os valores de IBS e CBS e informar o total nas tags correspondentes (IBS ou CBS), conforme o tipo de ente federativo. Por exemplo: se o ente for a União, o documento fiscal deve apresentar apenas as tags de CBS, com os valores totais já somados (IBS + CBS, incluindo as alíquotas de todos os entes). Observe que existem regras de transição específicas sobre esse processo, descritas nos artigos 10, 372, 472 e 473 da Lei Complementar nº 214/2025.

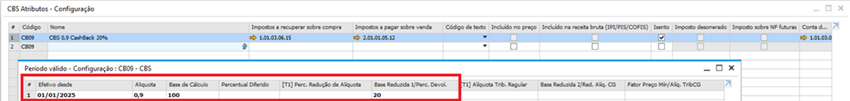

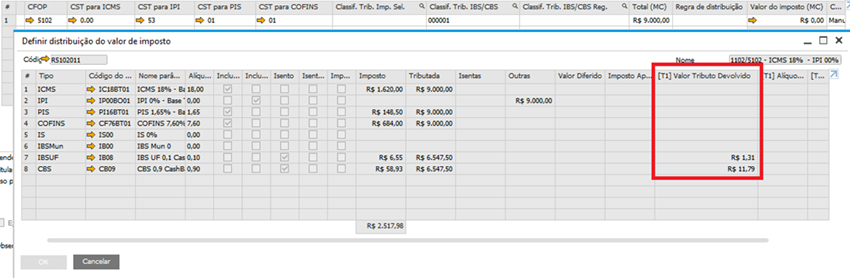

4.6 Emissão de documento – Cenário de devolução de tributos (Cashback)

O parâmetro do imposto deve necessariamente conter Alíquota, Base de Cálculo e Base Reduzida1/Perc. Devol. em Atributos e Tributada, [T1] Valor Tributo Devolvido e Imposto em Valores de retorno.

Exemplo:

4.7 Emissão de documento – Notas de débito e crédito

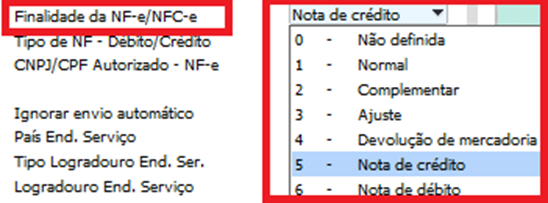

Para a emissão de notas de débito ou crédito, é necessário selecionar a respectiva finalidade no campo de usuário Finalidade da NF-e/NFC-e do documento de marketing.

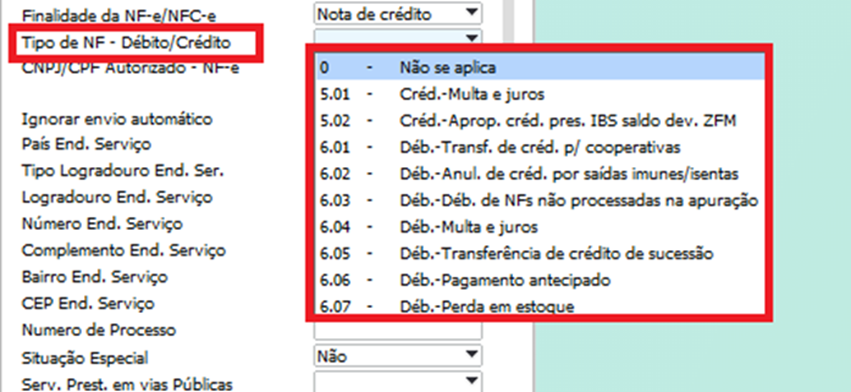

Em seguida, deve-se selecionar o tipo de nota no campo de usuário Tipo NF – Débito/Crédito.

Os detalhes sobre como devem ser emitidas as notas de débito e crédito (conteúdo) ainda serão divulgados.