A reforma tributária brasileira está desenhando um novo cenário para empresas e sistemas fiscais. Dentro desse contexto, surge a DERE (Declaração Eletrônica de Regimes Específicos) — uma obrigação acessória voltada a empresas que operam sob regimes tributários diferenciados. Neste artigo, explico o que é a DERE, quais os principais desafios para quem usa SAP Business One, e como preparar sua empresa para essa transição.

O que é a DERE?

A DERE (Declaração Eletrônica de Regimes Específicos) configura-se como um relatório digital que consolidará informações sobre receitas e tributos em regimes especiais, no novo modelo tributário baseado em CBS (Contribuição sobre Bens e Serviços) e IBS (Imposto sobre Bens e Serviços). Ela servirá como canal central para a comunicação ao Fisco de operações que fogem ao regime padrão, como aquelas com isenção, suspensão ou tratamento especial.

Em certo sentido, a DERE unifica e substitui obrigações acessórias hoje dispersas, exigindo mais padronização e detalhamento nas informações enviadas. Além disso, ao enviar a declaração, a empresa reconhecerá formalmente os valores informados — o que significa que há um caráter de “confissão” dos dados enviados.

Prazo de vigência e etapas previstas

A entrada em vigor da DERE está prevista para janeiro de 2026, concomitante à implementação do CBS e IBS. Haverá um período de transição até 2033, durante o qual os sistemas antigos e novos coabitarão e ajustes gradativos serão necessários. Normas mais detalhadas sobre periodicidade, layout, campos e obrigações específicas ainda dependem de regulamentação futura.

Quais empresas devem se preocupar com a DERE?

Nem toda empresa estará obrigada a entregar a DERE. Ela será exigida especialmente para aquelas que atuam sob regimes tributários especiais. Conforme a regulamentação avança, mais setores poderão ser incluídos ou especificados.

Desafios para o SAP Business One

Para quem utiliza SAP Business One, a chegada da DERE impõe diversos desafios e adaptações. A seguir, alguns pontos de atenção:

Parametrização de regime tributário e campos customizados

Será necessário disponibilizar nos cadastros de item, serviço, cliente e operação campos adicionais relacionados ao regime especial, à classificação tributária (cClassTrib), ao tratamento de isenção/suspensão, etc.

Ajustes no módulo fiscal / add-ons

Muitos clientes SAP utilizam add-ons fiscais ou módulos complementares. Estes módulos deverão ser adaptados para gerar os dados exigidos pela DERE — capturando receitas, tributos e relatórios de todas as operações que envolvam regimes especiais.

Integração e conformidade com o ambiente fiscal do governo

A comunicação da DERE deverá respeitar layout, APIs ou formatos exigidos pelo governo.

Qualidade e consistência de dados

Como a DERE exigirá informações detalhadas e será objeto de cruzamentos fiscais, inconsistências internas (dados errados, cadastros mal feitos, operações fora de padrão) se tornarão um risco elevado.

Conciliação, auditoria e rastreabilidade

Será importante manter trilha de auditoria — quem alterou, quando e por quê — especialmente nos dados que alimentam a declaração. Isso ajuda a evitar penalidades ou questionamentos pelo Fisco.

Treinamento e mudança de processo

Equipes fiscais, contábeis e de TI precisam estar alinhadas. Será necessário revisar os processos internos de geração de receita e tributação, verificação dos créditos do IBS/CBS e dimensionamento dos controles de conformidade.

Benefícios e riscos esperados

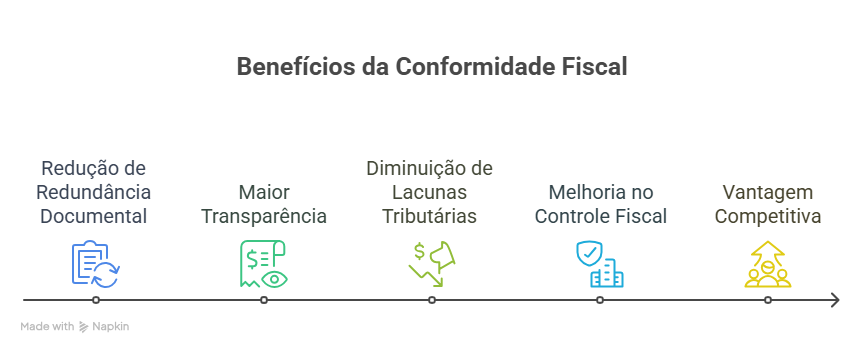

Benefícios:

- Redução de redundância documental e menos duplicidade de obrigações fiscais.

- Maior transparência e padronização das informações fornecidas ao Fisco.

- Possível diminuição de lacunas tributárias e melhoria no controle fiscal.

- Para empresas bem preparadas, vantagem competitiva frente àquelas que se adaptarem tardiamente.

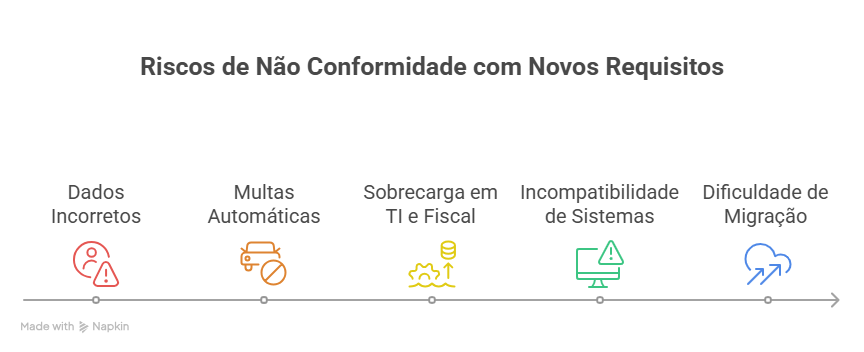

Riscos:

- Multas automáticas, autuações ou divergências se os dados estiverem incorretos.

- Sobrecarga em TI e fiscal se a adaptação for procrastinada.

- Incompatibilidade entre sistemas que não suportem os novos requisitos.

- Dificuldade de migração ou coexistência dos modelos antigos e novos durante a fase de transição.

Boas práticas para preparar a empresa desde já

Mapeamento de operações com regimes especiais

Identifique todos os produtos, serviços e operações que hoje já não seguem tributação padrão ou que utilizam regimes diferenciados.

Revisão dos cadastros de produto, serviço e cliente

Enriquecer os cadastros com campos de regime, classificador tributário, tipos de receita etc.

Seleção de solução fiscal adaptável

Avalie add-ons fiscais ou módulos complementares que suportem IBS, CBS e a estrutura da DERE (inclusive no SAP Business One).

Testes antecipados e simulações

Realize simulações com dados reais, para identificar falhas antes da obrigatoriedade.

Governança de dados e controles internos

Estabeleça checagens de consistência, auditoria, validações automatizadas e logs de alterações.

Capacitação das equipes internas

Contabilidade, fiscal e TI devem estar integradas nesse processo.

Acompanhamento normativo constante

A regulamentação da DERE ainda será detalhada. Fique atento às Instruções Normativas e manuais técnicos do governo.